Много лет мы работаем над тем, чтобы наши продукты лучше и точнее помогали нашим клиентам оценивать риски заемщика в онлайн-бизнесе. У многих банковских организаций, микрокредитных компаний, а также компаний, не относящихся к финансовому сектору, значительная часть бизнеса находится в офлайн. Оценка таких потенциальных клиентов имеет ряд сложностей - недостаток данных, “тонкий” профиль кредитной истории и т.д. До недавнего времени по таким клиентам было невозможно провести оценку риска через устройство. И сегодня мы представляем новое решение, которое позволит более эффективно работать с такими клиентами. Мы разработали инструмент перехода из офлайн в онлайн для оценки риска офлайн-заявителя и построения его цифрового профиля без значительного влияния на уровень конверсии.

Цель создания данного продукта - предоставление скоринга устройства клиента как услуги для офлайн бизнеса, в том числе, чтобы дополнить оценку клиента через традиционные офлайн-источники. Продукт JS App - Device Risk Analytics будет также полезен для компаний, не имеющих собственную IT-инфраструктуру, а также для онлайн-бизнесов, создающих MVP своего продукта, которые хотят сэкономить на его запуске.

Что дает решение JS App - Device Risk Analytics и в каких случаях его следует применять?

Решение может эффективно применяться в любом бизнесе, где существуют офлайн офисы, отделения или магазины и где для принятия решения требуется провести оценку риска или андеррайтинг потенциального клиента.

Чтобы лучше понять, для каких индустрий и в каких случаях можно использовать продукт JS App - Device Risk Analytics, мы проиллюстрируем несколько наиболее стандартных ситуаций, когда по каким-то причинам даже самый подкованный в онлайн-услугах человек, отправится получать услугу или продукт в офлайн-канале.

Например, человек пришел в офис банка или МФО, который находится рядом с его домом или работой, чтобы открыть счет, карту, получить займ - это совершенно стандартный кейс, когда для получения нового опыта людям комфортнее пообщаться с живым человеком, чтобы решить все вопросы сразу, на месте (или отдельные категории граждан, например, люди старшего возраста).

Еще один пример, когда клиент приходит в точку продаж, любой офлайн магазин, салон связи или магазин электроники. У таких людей изначально нет цели получить именно финансовый продукт, а есть цель приобрести какой-то товар, для покупки которого нужен POS кредит, кредитная карта или популярный сейчас BNPL. Или, например, клиент автосалона, который пришел за автомобилем и ему нужен страховой полис.

Во всех этих случаях поставщик услуг будет собирать данные по потенциальному клиенту, делать верификацию и андеррайтинг, частью которого будет оценка риска устройства.

В каких случаях, данные по устройству и сильный цифровой профиль могут сыграть важную роль для принятия решения?

Прежде всего это владельцы так называемой “тонкой” кредитной истории, например, молодежь, люди старшего возраста, пенсионеры, жители отдаленных населенных пунктов, приехавшие на заработки граждане других государств, а также те, кто в принципе никогда не пользовался кредитными услугами. В зависимости от страны, доля таких граждан может составлять от 30% и выше.

Во многих случаях, информация по устройству, которая становится доступной для оценки риска через наше решение JS App - Device Risk Analytics, даст значительный эффект как с точки зрения уровня одобрения (от 10% относительного прироста), так и с точки зрения ожидаемого прироста уровня Gini (если считать, что на рынках с развитым БКИ доля эффекта от кредитной истории 50-75%, то в случае их отсутствия или недостаточности данные цифрового профиля могут усилить модель принятия решения на десятки процентов в относительном измерении и на 5-15% Джини в абсолютном измерении).

UX для пользователя продукта JS App - Device Risk Analytics

Для начала работы заемщику необходимо скачать приложение из Apple Store или Google Play (также доступно в RuStore и скоро появится в Huawei App Gallery).

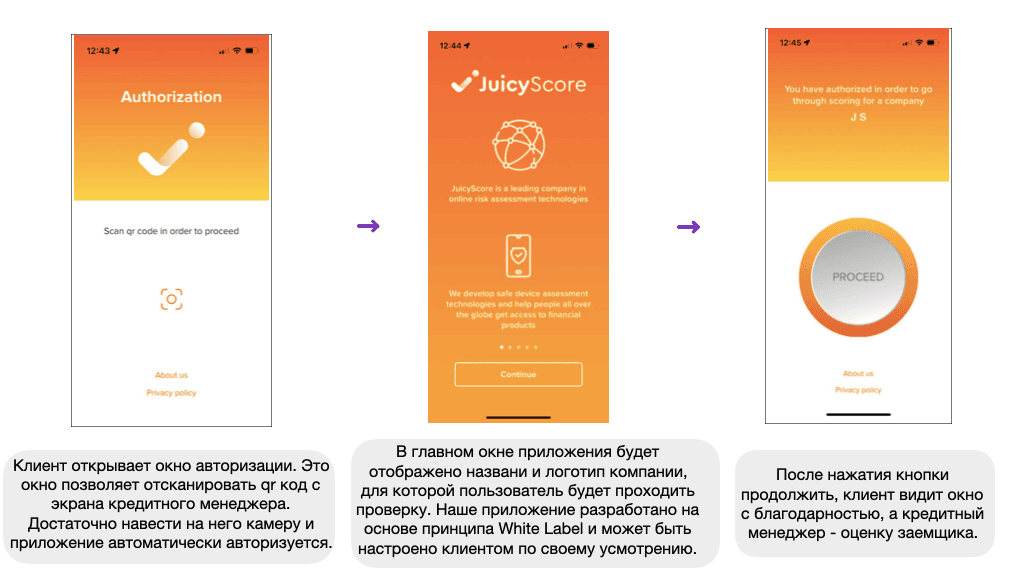

После загрузки приложения клиент может ознакомиться с политикой безопасности и обработки данных, предоставить свое согласие на доступ к камере (при использовании приложения) для дальнейшего сканирования qr-кода и разрешение на доступ к геолокации. При этом клиент может увидеть логотип и символику компании, в которую он подал заявление на финансовую услугу, поскольку продукт JS App - Device Risk Analytics работает по принципу white label (разновидность партнерства, когда компания может предоставлять услугу своим клиентам от имени своего бренда, используя продукт компании-партнера).

Решение JS App - Device Risk Analytics состоит из:

- Мобильного приложения для iOS/Android - как в формате готового для скачивания из маркетплейса приложения, так и в формате SDK для встраивания в нативное приложение финансового института;

- Готового модуля для генерации qr-кода и просмотра результатов - qr-код будет привязан к конкретному финансовому институту и конкретной заявке клиента.

Преимущества решения JS App - Device Risk Analytics:

- Улучшение качества оценки риска (особенно в тех случаях, когда недостаточно классических источников - данных БКИ или анкеты). Появляется возможность построения полного цифрового профиля по каждому клиенту, а не только по тем, кто приходит в онлайн-канал;

- Возможность более аккуратной настройки коммуникации с клиентами путем анализа тех, кто ранее уже приходил на сайт, привязка всего набора устройств к каждому клиентскому профилю;

- Не нужно создавать собственную инфраструктуру для оценки устройства и фингерпринтинга - JuicyScore предоставляет готовое решение + поддержку и регулярные (ежемесячные) обновления продукта;

- Простота интеграции:

- Оценка риска устройства происходит бесшовно для клиента (процесс занимает не более 30 секунд), практически не влияет на конверсию при этом значительно повышая качество принимаемого решения на стороне финансового института;

- В то время как большинство подобных решений использует персональные данные, наше решение JS App - Device Risk Analytics не запрашивает доступ к личным данным, паспорту и другим документам, подтверждающим личность.